+36-1-796-

info@

2022.08.01. MIKÉNT FELEL AZ ÖRÖKÖS AZ ÖRÖKHAGYÓ TARTOZÁSÁÉRT?

Ha öröklésre kerül sor, akkor nem ritka, hogy az elhunyt tartozásokat hagyott hátra. Ilyen esetben mindig felmerül a kérdés, hogy az örökös felel-e az örökhagyó tartozásáért? Ha pedig az örökös felel a tartozásért, akkor fontos, hogy saját vagyonával is köteles-e helytállni?

Az örökhagyó tartozásai a hagyatéki tartozások közé tartoznak. A Polgári Törvénykönyv a hagyatéki tartozásokat az alábbi típusokba sorolja:

Az örökhagyó tartozásai közé az örökhagyóval szemben életében keletezett és még nem teljesített követelések tartoznak. Például az örökhagyó által kötött kölcsönszerződésből eredő tartozás, az örökhagyó által ki nem fizetett közüzemi díjak, az örökhagyóval szemben fennálló kártérítési igény stb. Az örökhagyó tartozása rendszerint harmadik személlyel szemben áll fenn. Előfordulhat az is, hogy olyan személynek van követelése az örökhagyóval szemben, aki egyben örökösnek is minősül.

Fontos tudni, hogy a hagyatéki tartozások fentebb ismertetett sorrendje egyben a tartozások kielégítésének sorrendje is. Ennek akkor van jelentősége, ha a hagyatéki vagyon nem fedezi a hagyatéki tartozásokat. Ilyen esetben, a sorban hátrább található tartozás akkor egyenlíthető ki, ha a sorban előbb lévő tartozás már teljesítésre került. Például a kötelesrészre vonatkozó igény akkor fizethető ki, ha az örökhagyó tartozása már teljesítésre került. Nem kell a sorrendet tartani, ha feltehető, hogy a hagyatéki vagyon elegendő a hagyatéki tartozások fedezésére, ha az örökös figyelmen kívül hagyja az örökhagyó által élők között ingyenesen vállalt, valamint a hagyományon és meghagyáson alapuló kötelezettségeket.

Az örökhagyó tartozásáért az örökös főszabály szerint a hagyaték tárgyaival és annak hasznaival felel. Ez azt jelenti, hogy a hagyatékba nem tartozó, saját vagyonával (például jövedelmével, ingatlanával) az örökös nem felel a tartozásért. Amennyiben az örököstől bírósági úton követelik a tartozás megtérítését, akkor a tartozásért való helytállásra úgy kötelezi a bíróság az örököst, hogy az ítéletben megjelöli azokat a vagyontárgyakat, amelyekből a követelés behajtható.

Elérően alakul az örökös örökhagyó tartozásáért fennálló felelőssége abban az esetben, ha az örökölt vagyontárgyak, ill. ezek hasznai a követelés érvényesítésekor nincsenek az örökös birtokában. Ilyenkor az örökös felelőssége attól függ, hogy az örökös neki felróható okból esett-e el ezektől a vagyontárgyaktól. Ha az örökösnek felróható, hogy elesett a vagyontárgytól (például elvesztette, önhibájából nem is vette birtokba vagy eladta), akkor a vagyontárgy értékéig a saját vagyonával is felel a tartozásáért. Ha nem volt az örökösnek felróható, hogy a hagyatékban lévő vagyontárgytól elesett, akkor e vagyontárggyal, illetve értékével nem felel a saját vagyona terhére sem.

Előfordulhat, hogy az örökhagyó hagyatékában csak tartozások vannak vagy a tartozások jelentősen meghaladják a hagyatékban található vagyont. Ekkor az örökös számára kérdésessé válhat, hogy van-e értelme egyáltalán örökölni. Hiszen, ha vannak is hagyatéki vagyontárgyak, azok a tartozások fedezésére fognak szolgálni. Az örökös ebben az esetben is élhet az örökség visszautasításának jogával.

Az örökséget az öröklés megnyílása után (azaz az örökhagyó halála után) utasíthatja vissza az örökös. Fontos, hogy főszabály szerint a visszautasítás csak az egész hagyatékra vonatkozhat. Azaz nem lehet válogatni a hagyatéki vagyonban aszerint, hogy az örökös mit szeretne elfogadni és mit szeretne visszautasítani.

A visszautasítás egységességére vonatkozó szabály alól csak néhány kivétel van. Az egyik kivétel arra az esetre vonatkozik, ha a hagyatékban mezőgazdasági termelés célját szolgáló föld, hozzá tartozó berendezési, felszerelési tárgyak, illetve állatállomány és munkaeszközök is találhatók. Ha az örökös nem foglalkozik hivatásszerűen mezőgazdasági termeléssel, akkor e vagyontárgyak öröklését külön is visszautasíthatja.

A másik kivétel arra az esetre szól, ha az örökös az örökhagyó után végintézkedéssel és törvény alapján is örököl. Például végintézkedés alapján örököl egy ingatlant, törvényes örökösként pedig egy gépjárművet. Ilyen esetben a különböző címen örökölt vagyontárgyakat külön is visszautasíthatja, például külön visszautasíthatja a gépjármű öröklését.

/Forrás: Dr. Szabó Gergely, ügyvéd/

A fenti rövid tájékoztatás a teljesség igénye nélkül, figyelemfelhívó céllal készült, mely nem minősül jogi tanácsadásnak.

------------------------------------------------------------------------------------------------------------------------------------

2021.09.20. FELÜLVIZSGÁLAT ALATT ÁLLÓ INGATLANOK?

Az ingatlanok hiteles adatait az ingatlan-nyilvántartásból ismerhetjük meg. Az ingatlanok adatait bárki megismerheti a tulajdoni lapról. Mit jelent, ha a tulajdoni lapon az ingatlan címénél azt látjuk, hogy „felülvizsgálat alatt”? Mit és miért vizsgálnak felül? Mi a KCR vagy központi címregiszter?

A tulajdoni lap nagyon sok adatot árul el egy ingatlanról, főleg akkor, ha ismerjük, hogy mit hol találunk és mi mit jelent.

A tulajdoni lap 3 nagy részből áll, amit római számokkal jelölnek: I. II. és III. rész.

Mindegyik részben arab számokkal találhatjuk a különböző bejegyzéseket. Minden bejegyzésnél dátumot is láthatsz, ami az adott bejegyzés időpontját mutatja.

A tulajdoni lap I. részében az ingatlan adatait láthatjuk. Például a település nevét, az ingatlan címét, helyrajzi számát, területét és művelési ágát. A művelési ágból tudhatjuk, hogy az ingatlan például lakás, üdülő, termőföld stb.

A tulajdoni lap II. része tartalmazza a tulajdonoskat. Itt tüntetik fel a tulajdonos adatait. A tulajdonos adatain kívül azt is láthatjuk, hogy hogyan szerezte meg a tulajdonjogot, például adásvétellel, ajándékozás vagyöröklésútján stb.

A III. részben az ingatlan terheit láthatjuk. Például azt, hogy van-ehaszonélvezetivagy jelzálogjog bejegyezve az ingatlanra. Egyéb fontos információkat is innen ismerhetünk meg, mint például bizonyos építésügyi korlátozások meglétét.

Még mielőtt csodálkoznál, hogy ez meg mi, és hogy kerül ide, megnyugtatlak, hogy mindjárt megérted. Nagyon is sok köze van ugyanis a felülvizsgálat alatt álló ingatlanokhoz.

A KCR a központi címregiszter rövidítése.

A központi címregisztert 2015-től hozták létre. A központi címregiszterrel kapcsolatos rendelet kimondja, hogy a Magyarország területén található ingatlannak a központi címregiszterbe bejegyzett címmel kell rendelkeznie.

Bár ijesztőnek tűnhet, ha az ingatlanunk felülvizsgálat alatt áll, - ráadásul úgy, hogy nem is tudunk róla - ettől egyáltalán nem kell megijednünk.

A tulajdoni lapon az ingatlan címe után bizony előfordulhat a „felülvizsgálat alatt” megjelölés.

Mit jelent, ha a tulajdoni lap elején a „felülvizsgálat alatt” olvasható?

A központi címregiszterből történő adat átvételéig az ingatlan-nyilvántartás a „felülvizsgálat alatt” megjegyzést tartalmazza, amit a tulajdoni lapon az ingatlan címe mellett kell feltüntetni. Ez a megjegyzés azonban nem jelenti azt, hogy az ingatlan címe nem érvényes, nem használható, vagy emiatt probléma lenne az ingatlannal. Ez csupán annyit jelent, hogy a hivatalos címadat még nem került átvételre a központi címregiszterből.

Az ingatlan címében történő változásokat már nem aföldhivatalokintézik, hiszen az ingatlanok címadatait immár a központi címregiszterből (KCR) kell átvenniük.

/Forrás: erthetojog.hu; /

------------------------------------------------------------------------------------------------------------------------------------

2020.10.11. Mennyi lesz a nyugdíjunk? Nagy a szakadék a magyarok elvárásai és a realitás között

A nyugdíjhelyzetről és annak társadalmi megítéléséről számos kutatás készült az utóbbi években. Ezekből jól kirajzolódik, hogy a magyar közvélemény miként gondolkodik az időskorban várható pénzügyi helyzetéről, továbbá fény derül arra is, hogy mennyit tesz félre egy átlagos magyar, és ez mire lesz majd elegendő.

Mindenki számára ismerős lehet az a gondolat, miszerint az állami nyugdíjrendszer egyre nehezebb helyzetben van. A legfőbb problémát bevételi oldalról a csökkenő születésszám, kiadási oldalon pedig a növekvő várható élettartam jelenti. Ezek következtében a rendszer fenntarthatatlanná válik, és a mai aktívak egyre alacsonyabb állami nyugdíjra számíthatnak.

Ez a vélekedés egyértelműen visszaköszön a felmérésekben is. A válaszadók túlnyomó többsége (az adott felméréstől függően, akár 95%) úgy gondolja, hogy az állami nyugdíjából nem fogja tudni fenntartani a korábban megszokott életszínvonalát. A konkrét összegeket tekintve a magyarok átlagosan az aktuális jövedelmük 51 százalékára becsülik, hogy mekkora leendő nyugdíjra lesznek jogosultak. Így aztán érthető, hogy miért elenyésző azoknak az aránya, akik idős korukra is az elvárásaiknak megfelelő életszínvonal fenntarthatóságát remélik.

Nyugdíjasként ugyanakkor nem csak az államtól kapott bevétel vehető számításba. Fontos alternatívát jelentenek a nyugdíjcélú megtakarítások is, azonban az ezekkel kapcsolatos vélemények erősen megoszlanak. Míg az emberek ötöde úgy véli, teljes egészében az állami nyugdíjból fog megélni, addig a válaszadók 8%-a szerint semmilyen jövedelmük nem származik majd az államtól. (Ez jelentheti azt, hogy a nyugdíjrendszer teljes leépülésére számítanak, vagy azt is, hogy csak önmagukat nem tartják majd jogosultnak ilyen jellegű ellátásra.)

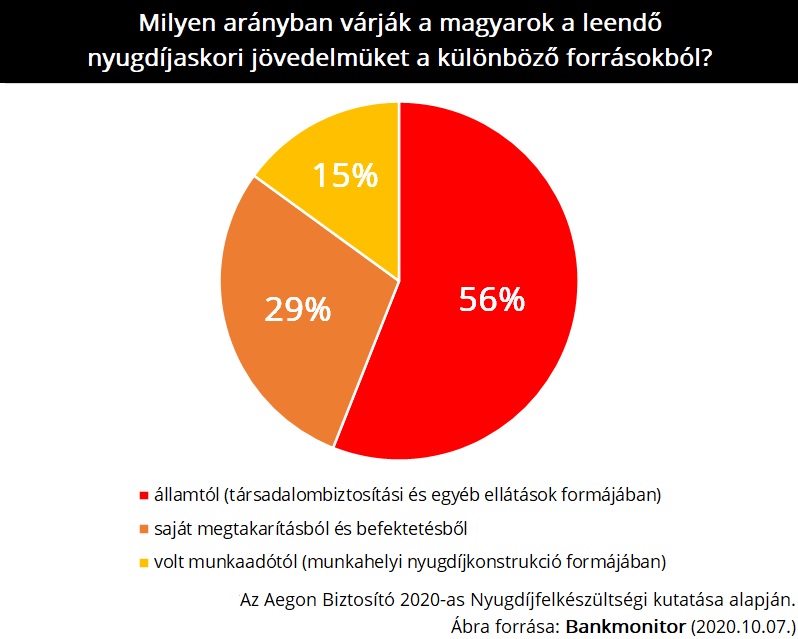

Az Aegon 2020-as Nyugdíjfelkészültségi kutatása kitért arra is, hogy az emberek milyen forrásokból várják az időskori jövedelmeiket. A magyarok válaszai között átlagosan 56%-ot képvisel az állami nyugdíj, ami a vizsgált országok közül az egyik legmagasabb eredmény. Mindeközben a munkáltatói nyugdíjból legfeljebb 15%-nyi jövedelmet remélnek a résztvevők. Saját megtakarításból pedig a bevételeik 29%-át kell majd fedezniük a várakozások szerint.

Mekkora összegekből tudnának megélni a magyarok?

A kutatások arra is választ keresnek, hogy mekkora összegű nyugdíjat tartanának kielégítőnek a mai aktív dolgozók. A CIG Pannónia adatai alapján a férfiak átlagosan 240 000 forintot, a nők pedig 208 000 forintot jelöltek meg: ezek a számok az akkori átlagnyugdíjnak körülbelül az 1,5-2-szeresét tették ki. Azaz óriási szakadék húzódik a megfogalmazott igények és a realitás között. Mindeközben a létminimum értékét átlagosan havi 104 000 forint körüli összegre szokták becsülni: a magyarok szerint ennél kevesebből már nem lehet megélni.

A nyugdíjkorhatár kérdése szintén érdekes témakör. Jelen állás szerint hivatalosan 65 éves kortól mehetnek majd nyugdíjba a mai aktívak. Sokan azonban a korhatár emelkedését várják: a lakosság úgy véli, átlagosan 69 éves korban tudnak majd ténylegesen nyugdíjba vonulni. A K&H kérdésére pedig a résztvevők kb. fele azt válaszolta, hogy valószínűleg a nyugdíjba vonulás után is rá lesz kényszerülve a munkavállalásra, pénzügyi okok miatt.

Mit tesznek a magyarok a nyugdíjprobléma kivédésére?

Fentebb már szó volt arról, hogy minden 5. magyar szerint a saját nyugdíjcélú megtakarítás jelenheti az egyetlen valós jövedelemforrást. Mindezt alátámasztja, hogy jelenleg kb. 1,5 millió főre tehető azok száma, akik rendelkeznek valamilyen nyugdíjcélú megtakarítási formával. Ez eddig jó hír, de fontos tényező a megtakarított összeg is, ami viszont nem mindig áll összhangban a megnevezett célokkal.

A legátfogóbb adatok az önkéntes nyugdíjpénztári tagokról állnak rendelkezésre. A Magyar Nemzeti Bank statisztikái alapján 2019. első félévében a megtakarítók átlagosan havi 6 000 forintot tettek félre, ami alig 2,3 millió forintos vagyon felhalmozását teszi lehetővé a nyugdíjas kor betöltéséig.

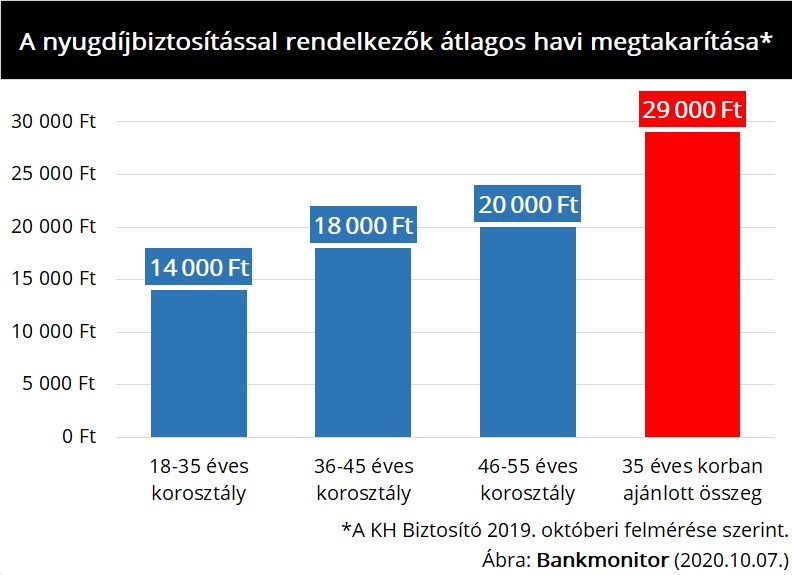

A K&H által megkérdezettek nyugdíjbiztosításokkal rendelkeznek: az ő esetükben életkortól függően állnak rendelkezésre adatok. A legfiatalabbak (18-35 évesek) átlagosan havi 14 000 forintot tesznek félre nyugdíjcélra. A 36-45 éves korosztály már havi 18 000 forintot takarít meg átlagosan. A legtöbbet a 46-55 évesek vállalják: náluk havi 20 000 forint a nyugdíjcélú megtakarítás átlagos összege.

Az ábrán az is látszik, hogy a K&H szakértői mekkora havi összegű megtakarítást javasolnának 35 éves korban kezdve. Szerintük optimális esetben havi 29 000 forintot kellene félretenni 30 éven keresztül. Így 6%-os éves hozamot feltételezve 29 millió forint is összegyűlhet (nominális értéken), mire a megtakarító nyugdíjba megy.

A fiatal felnőtt lakosság vélekedése ezzel nagyjából megegyezik a Signal Iduna felmérése szerint. Ők 27,7 millió forintra becsülik átlagosan, hogy mekkora összeg tenné lehetővé az aktív korban megszokott életszínvonal fenntartását. A teljes lakosság körében ugyanez az átlagérték 19,8 millió forintot mutat, ami egy reálisnak nevezhető nyugdíjcél. Aki 20 millió forintos nagyságrendű vagyont tud időskorára felhalmozni, az akár havi 100 000 forinttal is kiegészítheti majd az állami nyugdíját.

Jó hír, hogy a fiatalok körében egyre többen esélyesek ezeknek a céloknak az elérésére. A K&H nyugdíjbiztosítási üzletágának ügyfelei között 5 év alatt másfélszeresére nőtt a 35 évnél fiatalabbak aránya! Ugyanakkor az ügyfeleik 72%-a még mindig a 35 évnél idősebbek közül kerül ki.

Mennyi pénz gyűjtöttek össze eddig a magyarok?

Az eddig szemléltetett adatok azt mutatják, hogy a megtakarítók törekednek a céljaik elérésére. Azonban a teljes lakosságon belül sokan még nem kezdték el a takarékoskodást, ami jelentős problémákat vet fel. A 30-59 éves korosztály 28%-a (azaz 10-ből 3 ember) egyáltalán nem rendelkezik semmilyen megtakarítással, és hónapról hónapra él. Akiknek van félretett pénzük, ők átlagosan kb. 2 millió forint pénzügyi vagyon felett rendelkeznek. Közülük 39%-nak van 1 millió forintnál kevesebb félretett pénze, 58%-nak van 1 és 10 millió forint közötti megtakarítása, és 3% rendelkezik 10 millió forintnál is több pénzügyi vagyonnal.

Kifejezetten a nyugdíjcélú megtakarításokról az MNB közölte a legpontosabb adatokat, 2018. végén. Eszerint a 29 évnél fiatalabbak átlagos megtakarítása 200 000 forint körül alakult. A 30-44 évesek már átlagosan 803 000 forintot tudtak felhalmozni. A 45-59 éves korosztály 1,4 millió körüli pénzösszeget gyűjtött össze átlagosan. A 60 évnél idősebbek pedig 2,3 millió forintos megtakarításra tudtak szert tenni az évtizedek során. Ezek a számok azt mutatják, hogy a szakértők által ajánlott célok csak abban az esetben érhetők el, ha a megtakarító jelentősebb havi összegeket tesz félre a nyugdíjára.

Összefoglalás:

A kutatásokból egyértelműen kiderül, hogy a magyarok meglehetősen pesszimisták a nyugdíjhelyzetet illetően. A legtöbben alacsony nyugdíjra számítanak, ezért más megoldásokat keresnek a probléma orvoslására. Akik a nyugdíjcélú megtakarítások felé fordulnak, azok életkoruk szerint (és a választott konstrukció típusa szerint) különböző havi összegeket tesznek félre. A stabil időskori megélhetés megalapozásához több tíz millió forintos vagyon felhalmozása szükséges.

/Forrás: bankmonitor.hu/

------------------------------------------------------------------------------------------------------------------------------------

2020.04.02. Már havi 8 000 forintból is gondoskodhatunk gyermekünkről

Szülőként mindannyian szeretnénk megóvni gyermekeinket az élet nehézségeitől. Azonban léteznek olyan élethelyzetek - gondoljunk csak a jelenlegi járványra -, amelyet lehetetlen előre megjósolni.

Ennek ellenére, tehetünk bizonyos lépéseket annak érdekében, hogy gondoskodjunk gyermekünk jövőjéről és mankót adjunk neki akár az életkezdéshez, akár a váratlan helyzetekhez is.

Érdemes már egészen fiatal korban belevágnunk egy gyermek megtakarításba, még akkor is, ha a felnőttkor, most még, távolinak tűnik.

Az életkezdés ugyanis igencsak drága lehet; gondoljunk csak a tanulmányokra, a lakhatásra, esetleg egy vállalkozás indítására, vagy akár egy esküvőre.

Éppen ezért még a legapróbb kezdőlökés is nagy segítséget jelent a felnőtt korba lépő fiataloknak. Megmutatjuk, hogy már havi 8000 forinttal is sok pénzt spórolhat gyermeke számára.

Miért jó egy gyermekcélú életbiztosítás?

Számos gyermek megtakarítási forma létezik, ilyen az állami babakötvény, a banki gyermek megtakarítási számlák, illetve a biztosítói gyermek megtakarítási programok.

Ezek közül az utóbbi, a biztosítás a legösszetettebb, és bár a költségei ennek a legnagyobbak, ugyanez igaz a hozamaira is. Ez a megtakarítási forma rendkívül rugalmas: nem kell például megszüntetnünk, ha gyermekünk 18 éves lesz; és akár fizetheti ő maga is tovább lakás-előtakarékosság vagy nyugdíjcélú megtakarításként.

A gyermekcélú életbiztosítás egyik nagy előnye, hogy kedvező áron, kiegészítő szolgáltatásként akár élet- és balesetbiztosítást is választhatunk a megtakarítás mellé.

Léteznek különböző extra szolgáltatások is, melyek garantálják, hogy a biztosító tovább fizeti a megtakarítást olyan tragikus esetben, mint a biztosított szülő halála. Így a nehéz időszakokban sem kell lemondani a gyermek jövőjére szánt pénzről.

Jó, ha tudjuk, hogy jelenleg itthon több, mint 100 különféle gyermek megtakarítás konstrukció érhető el. Ez egyszerre “áldás és átok”. Egyrészt ugye mindenki megtalálhatja a számára leginkább megfelelőt, másrészt azonban ennek kiválasztása rengeteg kutatást, utánaolvasást igényel.

Többek között ezért sem javasolt szakértői segítség nélkül belevágni, hiszen egy jó szakember megtalálhatja a legtesthezállóbb konstrukciót.

Mire elég havi 8 000 forint megtakarítás?

Mire elég havi 8 000 forint megtakarítás?

A biztosítói gyermek megtakarítási programok minimum havi 8 000 forinttól indíthatók. Ez elsőre talán sok plusz kiadásnak hangzik, azonban ha ezt napi szintre lebontjuk, az azt jelenti, hogy naponta nagyjából 260 forintot kell félretenni.

Ezért a pénzért pedig, amikor gyermekünk eléri a felnőttkort, már jó alapot tudunk neki nyújtani az életkezdéshez. Hogy ez, konkrétan számokban mennyit jelenthet, a gyermek megtakarítás kalkulátor mutatja meg.

Azonban nézzünk egy szemléletes példát!

Tegyük fel, hogy már gyermekünk születése előtt eldöntöttük: félreteszünk számára havonta 8 000 forintot. Ez esetben 18 éves korára már egy közel 3 millió forintos megtakarítás áll majd rendelkezésére az életkezdéshez.

Ez természetesen csak a gondosan kiválasztott megtakarítási programokra igaz.

Amennyiben ezt az összeget csak egy sima bankszámlára vagy esetleg otthon kezdenénk el félretenni, akkor körülbelül 1,2 millió forinttal lenne kevesebb az az összeg, amit gyermekünknek adhatunk.

Ez a gyakorlatban tehát úgy fest, hogy az egyéni befizetés összege 1,7 millió forintot tesz ki, míg a megtakarítás hozamai plusz 1,2 millió forintot tesznek hozzá.

Ahogyan látható, ezért is nagyon fontos a megfelelő konstrukció kiválasztása. Ha ugyanezt a havi összeget csak egy évvel később, gyermekünk egy éves korától kezdjük el fizetni, akkor hozzávetőlegesen 200-250 ezer forinttal kevesebb - 2,7 millió forint körüli összeg áll majd rendelkezésre, mire eléri a felnőttkort.

A két végösszeg közötti különbség jól mutatja, hogy miért is érdemes minél előbb belevágnunk a gyermek megtakarításba.

Így gazdálkodjuk ki a havi megtakarítást

A havi megtakarítási összeget többféleképpen is kigazdálkodhatjuk.

Megbeszélhetjük például gyermekünkkel, hogy a zsebpénze egy részét mindig félretesszük, ezzel akár már benne is korán elkezdhetjük tudatosítani a megtakarítások fontosságát.

Ha szűkösebb az anyagi keretünk, a család több tagja is összefoghat, hogy apránként gyűjtsék minden hónapban össze a szükséges összeget. Bevonhatjuk akár a nagyszülőket, keresztszülőket is a gyűjtésbe: szülinapra, névnapra például megkérhetjük őket, hogy édesség helyett egy kis összeggel járuljanak hozzá az unoka, keresztgyerek megtakarítási programjához.

Ezt persze érdemes megbeszélnünk gyermekünkkel is, hogy ő is úgy érezze, tevékeny részese a megtakarítási folyamatnak.

Vágjunk bele minél előbb

Sosem tudhatjuk, mit hoz a jövő, ezt sajnos a jelenlegi helyzetnél mi sem mutatja jobban.

Éppen ezért fontos, hogy időben, ha lehet, akár egyből gyermekünk születése után elkezdjünk előre gondolkodni és felkészülni az akkor még távolinak tűnő felnőtt korra.

Ahogy a kalkulátor segítségével láthattuk, már havi 8 000 forint megtakarításával jelentős összeget gyűjthetünk össze gyermekünk számára. Ez nagy segítséget jelent majd neki az életkezdésben, érdemes tehát minél előbb belevágni, hiszen a sok kicsi is sokra megy.

/Forrás: webbeteg.hu/

------------------------------------------------------------------------------------------------------------------------------------

2019.12.12. Talicskányi pénzt hagynak veszni minden évben a magyarok: így kell igényelni az összeget

A nyugdíjbiztosítási szerződésre befizetett díjak után járó adókedvezményt 2015-ben még csak alig 90 ezren vették igénybe. Tavaly viszont már több mint 243 ezren éltek az adóvisszatérítés lehetőségével. Idén csupán néhány hetük maradt azoknak, akik még nem használták ki ennek kereteit, de élni kívánnak vele - hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

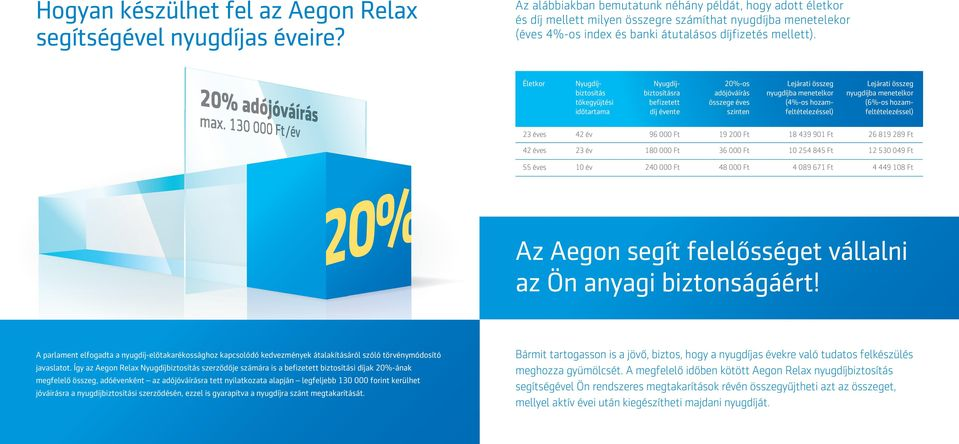

A pénzügyi tudatosság egyik leglényegesebb eleme az öngondoskodás. A hosszú távú, időskorra szóló döntések meghozatalakor érdemes figyelembe venni a nyugdíj célú megtakarítások után járó adókedvezményt is. 2014 óta a nyugdíjbiztosítások díjai után adókedvezmény vehető igénybe, ami a befizetések 20 százaléka, maximum 130 ezer forint. A kedvezmény kezelésének módja is az öngondoskodást segíti, az adóból visszajáró összeget ugyanis az adóhivatal a biztosítónál vezetett számlára utalja, ezzel is növelve az időskori megtakarítás összegét.

Mivel a törvény csak a tárgyévben történő befizetésekre teszi lehetővé a visszatérítést, év végén jellemzően rengeteg ügyfél igyekszik eseti befizetésekkel maximalizálni az adókedvezmény összegét, illetve az új biztosítások kötése is látványosan megugrik ilyenkor.

A maximális adókedvezmény eléréséhez az kell, hogy a tárgyévben történő díjbefizetések összege legalább 650 ezer forint legyen. A Nemzeti Adó- és Vámhivatal (NAV) adatai alapján a 2018-as adóévre vonatkozóan több, mint 243 ezren éltek az adóvisszatérítés lehetőségével, közel 11 milliárd forint összegben, ami fejenként átlag 45 ezer forint feletti adókedvezményt jelent. Az adóhatóság adatai szerint évről évre egyre többen igénylik a nyugdíjbiztosítások adókedvezményét és az összeg is folyamatosan nő.

Ez természetesen elsősorban azzal függ össze, hogy egyre többen választják a hosszú távú öngondoskodásnak ezen formáját. 2018-ban a rendszeres díjú nyugdíjbiztosítási szerződések száma közel 18 százalékkal, míg a díjbevétel 27 százalékkal nőtt. Az idei harmadik negyedéves adatok alapján a szerződésszám már átlépte a 324 ezret, ami az év végi hajrát követően, még konzervatív becslések alapján is meghaladhatja idén a 330 ezret. A nyugdíjbiztosítások kedvező hatása nem csak a díjbevétel növekedésén látszik, hanem egyéb pozitív trendeket is kirajzol.

Az életbiztosítási piac folyamatos díjas díjbevételeinek mintegy 20 százaléka már ebből a biztosítási termékből származik. A rendszeres díjú termékek aránya az elmúlt időszakban stabilizálódott, nyugdíjbiztosítások esetében a szerződések 85 százaléka ilyen termék. Mindez jól mutatja, hogy a bevezetett adójóváírás lehetősége hatékonyan tudja ösztönözni a hosszú távú megtakarításokat, összhangban az előzetes várakozásokkal.

Kedvező tendencia az is, hogy az egyes szerződésekre jutó éves befizetések összege, vagyis az átlagdíj is évek óta növekszik az MNB statisztikái szerint. 2018 év végén a folyamatos díjas nyugdíjbiztosítási szerződések esetében 246 861 forint volt, amely összeg átlagosan több mint 49 ezer forintos adójóváírásra jogosít. Bőven van még tér tehát a maximális adójóváírásra jogosító befizetések eléréséhez.

/Forrás: Pénzcentrum.hu/

------------------------------------------------------------------------------------------------------------------------------------

2019.01.11. OTTHON MELEGE PROGRAM - HŰTŐGÉP UTÁN KONVEKTORCSERE JÖN

750 ezres támogatás igényelhető, a költségek 60 százaléka erejéig, készülékenként max. 96 ezer forintig.

Még nem késett el a konvektorcserével, hiszen az Otthon Melege Program legújabb alprogramja februárban indul 2 milliárdos keretösszeggel, amiből mintegy 15 ezer elavult fűtőtestet lehet majd lecserélni.

A program keretében a régi, gazdaságtalanul működő konvektorokat lehet korszerűsíteni, egyedileg szabályozható, energiatakarékos fűtőberendezésekre való átállással.

Pályázati kritériumok:

Zárt égésterű konvektor,‘A’ energiabesorolású,Programozható termosztát,750 ezer forint támogatás,Készülékenként bruttó 96 ezer forintig.

A 60 százalékos támogatási intenzitásba a konvektorok cseréjével összefüggő beszerelési költség is beletartozik.

Legyen résen, hiszen az Otthon Melege Program idén még több pályázattal is elő fog rukkolni.

/Forrás: Ingatlanok.hu/

------------------------------------------------------------------------------------------------------------------------------------

2018.10.16. MEGINDULT A NAGY LAKÁSTAKARÉK-ROHAM

KINYÍRJA A LAKÁSTAKARÉKOKAT A KORMÁNY

Ha szerdáig sorra mondják le a megbeszélt találkákat a barátai vagy halasztják a meetingeket a munkatársak, üzletfelek, ne lepődjön meg, valószínűleg igyekeznek lakástakarék-pénztári (ltp) szerződést kötni, mielőtt a parlament kinyírja ezt az amúgy nagyon népszerű konstrukciót. Már hétfő délután óriási roham indult ígya parlament elé került törvénymódosító javaslat után, ami teljesen megszünteti a lakástakarék-pénztárak állami támogatását, és amit kivételes eljárásban tárgyal az országgűlés, így akár már szerdán érvénybe is léphet.

Ezzel az egyik legnépszerűbb és szakértők szerint az egyik legjobb és leginkább elérhető megtakarítási forma alól húzza ki a szőnyeget a Fidesz, hogy olyan támogatási formák felé nyomja az embereket, amelyek nem igazán alternatívái a lakástakarék-pénztáraknak.

ÉRTHETŐEN NÉPSZERŰ

A lakástakarék-pénztár az egyik legnépszerűbb megtakarítási forma, a Bankráció szerint a magyar lakosság közel 13 százalékának már van ilyen szerződése. És ez nem is véletlen, hiszen ilyen kedvező a konstrukcióval nincs nagyon más befektetés a magyar piacon.

4-5 ÉVRE ÉRDEMES

Bár az állami támogatás miatt a konstrukció nagyon kedvező, valójában addig éri meg igazán, amíg az ügyfél a szerződés elején van. Mivel a kamat része mindössze néhány százalék, és nem a bennlévő pénzre adnak állami támogatást, csak az éves befizetésre. Az első évi 240 ezres befizetéshez képest például a 72 ezres állami támogatás elég jó hozam, de amikor valakinek már 2 millió befizetett pénze parkol ltp-ben és akkor is csak néhány 0,5-3 százalékos kamatot kap, és 72 ezres állami támogatást, az már kevésbé jó biznisz. Ezért szokták azt mondani, hogy ltp-t 4-5 évre érdemes kötni.

Ehhez a megtakarítási formához nem kell, hogy az embernek milliói álldogáljanak céltalanul, havonta, kis összegeket is be lehet fizetni, ráadásul a Bankráció összeállítása szerint a négy éves futamidejű lakástakarék-szerződéseknek 10,28-12,54 százalék közötti a hozama, ami a jelenlegi alacsony kamatkörnyezetben jóval magasabb, mint bármi más hasonlóan elérhető és kockázatmentes befektetés.

EZ A HOZAM PERSZE NAGYRÉSZT ANNAK KÖSZÖNHETŐ, HOGY AZ ÁLLAM 30 SZÁZALÉKOS, ÉVENTE MAXIMUM 72 EZER FORINTOS TÁMOGATÁST AD MINDEN SZERZŐDÉSHEZ.

Ez amúgy kiemelkedően magas támogatás, Európa más országaiban 8-18 százalékot dob az állam a hasonló konstrukciókhoz. Éppen ezért hozzáértők szerint már évek óta számítani lehetett arra, hogy a kormány egyszer csak csökkenteni fogja az állami támogatás mértékét, de hogy egyik napról a másikra teljesen kiszáll a konstrukcióból, arra azért nem.

Trecsán Erika, a Bankráció szakértője szerint az ltp-nek számos előnye van a hozamon kívül, ami miatt népszerű és jó (volt) ez a konstrukció: egyrészt havonta max 20 ezer forintot lehetett befizetni, ami nem annyira megterhelő és sok olyan embernek is teljesíthető, akiknek nincs sok megtakarított pénze. Sőt, még akár edukatív célból is jó lehet, mert nevel a megtakarításra. Emellett ingyenesen lehetett belőle fogyasztóbarát lakáshitelt előtörleszteni, ami szintén nagy segítség sok háztartásnak.

CSOK IDE, NOK ODA

A lakástakarék, mint konstrukció már legalább 20 éve elérhető, de az elmúlt években, 2013-14-től szaladt meg igazán az ltp népszerűsége. Ennek egyrészt az az oka, hogy ilyen alacsony kamatok mellett ez volt a legjobb hozamú befektetés, másrészt pedig az, hogy az ingatlanpiac felfutása és a lakásárak emelkedése mellett egyre nagyobb igény volt egy elérhető, lakásvásárlásra használható megoldásra.

Hasonló népszerűségnek örvendett az ltp a válság előtt, amikor különböző lakáshitel konstrukciókkal lehetett kombinálni, ennek viszont a devizaválság és az ingatlanpiac pofára esése érthető okokból véget vetett.

A MOSTANI FELFUTÁSNAK PEDIG A KORMÁNYPÁRT VETHET VÉGET AKÁR NAPOKON BELÜL.

A Bánki Erik fideszes képviselő által benyújtott módosító javaslat szerint azért kell kinyírni a lakástakarék-pénztárakat, mert “nem szolgálja eredményesen az otthonteremtési célokat, miközben a szolgáltatók az állami támogatás egy részén is extraprofitot realizálnak.”

Ha nem foglalkozunk a nehezen értelmezhető extraprofitos résszel, akkor arra lehet következtetni, hogy a kormány inkább azt szeretné, ha az emberek csokot vennének föl, amihez ugye gyerekeket kell szülni, a kormány pedig semmit nem szeret annyira, mint amikor a magyarok gyerekeket szülnek. Csakhogy a csok és az ltp, azon kívül, hogy így vagy úgy mindkettő lakáshoz segít családokat, nem igazán összehasonlítható,így az egyik nem is váltja ki a másikat.

A CSOK jelenlegi lakásigény kielégítésére jó, olyanoknak, akik megfelelnek a követelményeinek. Vagyis az a család, amely most (vagy pár éven belül) bevállal több gyereket és most, ebben a pillanatban akar lakást venni vagy építeni, annak jó, másnak nem.

A lakástakarék-pénztári szerződést viszont olyanok is köthettek, akikre nem is érvényes a csok, például szülők tehettek félre a gyerekeiknek, ráadásul előtakarékosságra szolgált, vagyis arra, hogy majd egyszer, ha ott tart az ember, vegyen lakást. Vagyis ha Bánki Erik arra számít, hogy akik ma lakástakarék-pénztári szerződést kötöttek volna, azok szerdától majd csokért állnak sorba, valószínűleg téved. Az ltp célközönségének nagy része így állami támogatás vagy ösztönzés nélkül marad.

Meg hát van még a "lakáslottó", avagy a mérsékelten népszerű Nemzeti Otthonteremtési Közösségek rendszere, amelyet Rogán Antal talált ki és írt egyetlen cégre, de ami eddig nem volt túlzottan népszerű, így nem kizárt, hogy erre felé is szeretnék tolni a lakosságot a mostani módosítással. Viszont ez is nagyjából annyiban hasonlít a lakástakarékokra, hogy pénzről meg lakásokról van benne szó, úgyhogy ez sem igazán váltja majd ki a lakástakarékokat.

HÉTFŐN MEGINDULT A ROHAM

A nagy kérdés most az, hogy mikor is süti el a kormány a lakástakarék-pénztárak fejéhez tartott pisztolyt, vagyis mikor lép hatályba a törvény. Az biztos, hogy az ilyen szerződéseket kötő bankokat és szolgáltatókat már most elöntötték az emberek, akik most rögtön szerződést akarnak kötni. Trecsán Erika szerint pedig

MIVEL VISZONYLAG SOK SZOLGÁLTATÓNÁL LEHET ILYEN SZERZŐDÉST KÖTNI, EZÉRT VALÓSZÍNŰLEG AKI AKAR, AZ MEG IS TUDJA KÖTNI AZ UTOLSÓ PILLANATBAN A SZERZŐDÉSÉT.

Mondjuk ezt az optimizmust némileg árnyalja, hogy a Fundamenta weboldala például összeomlott pár órával a törvénymódosításról szóló hírek megjelenése után. Az igények feldolgozása akadozhat, de ha a papírokon időben rajta vannak a szignók, akkor már Áder János sem veheti el a szerződőktől az állami támogatást.

Fotó: Kollányi Péter / MTI

Fotó: Kollányi Péter / MTI

AZ OTP-NÉL A MÓDOSÍTÁS MÁR MOST NEM MEGY A TERHELÉS MIATT

A lakossági roham már meg is indult. Személyes tapasztalatunk szerint az OTP-fiókokban az ügymenetet már most lassítja, esetenként teljesen blokkolja a szokatlanul nagy érdeklődés. Az eleve kevéssé frekventált Hegyvidék Központban található fiókban fél 3 körül még gördülékenyen ment minden, ám az ügyintéző már ekkor azt mondta, hogy a szerződésmódosítás funkció a túlterheltség miatt nem működik. A Flórián téri fiókban egy órával később már 40 fős tömeg gyűlt össze lakástakarékpénztár nyitására várva. Valószínűleg közülük nem került mindenki sorra zárásig, főleg, mert a lakástakarékpénztár nyitásával foglalkozó informatikai rendszer alaposan belassult, az ügyintézési idő pedig jelentősen megnövekedett a normálishoz képest.

/Forrás: Index/

------------------------------------------------------------------------------------------------------------------------------------

2018.10.10. 3 LAKBERENDEZÉSI HIBA, AMIBE MINDEN MAGYAR ARCCAL BELESZALAD

Egy szoba vagy egy nappali berendezése már régen nem arról szól, hogy befér-e a bútor vagy sem. És nem is csak pénzkérdés. Az meg, hogy hogy sikerül, főleg nem.

Minden kiadó lakás mérete adott. Egy albérlet általában feleakkora, mint amekkorában igazán jól éreznénk magunkat. Mégis jórészt rajtunk áll, hogyan használjuk ki a rendelkezésre álló teret, mit hozunk ki a lehetőségekből.

1, FALTÓL FALIG

A legnagyobb lakberendezési hiba, amibe szinte mindenki beleesik az az, hogy tényleg kihasználják a rendelkezésre álló teret és megpróbálják a lehető legteljesebb mértékben betölteni azt. Így lesz a viszonylag nagy és tágas albérletből egy szűkös és túlzsúfolt lakás.

A jó hírünk ezzel kapcsolatban az, hogy a kevesebb több - és sokkal kevesebbe is kerül! Ne hagyjuk magunkat elcsábítani egy olyan ülőgarnitúrával, amit mindig is szerettünk volna, és még éppen befér a nappalinkba. Helyette inkább takarékoskodjunk, és újítsuk fel a régi kevencünket. Egy újrakárpitozás csodákat tehet. Szintén jó ötlet, ha karfa nélküli szék mellett döntünk, hiszen minden centiméter számít. Kevesen tudják, hogy egy szabad falfelületre kiakasztott sok, kis kép szűkíti a teret, míg egyetlen nagy tágítja.

2, FEHÉR MINDEN

Azt is sokan tudják már, hogy a sötét színű falak és a tekintélyes méretű, jó magas bútorok kizárólag nagy és erősen benapozott terekben mutatnak jól. Ezért manapság nagyon elterjedt az az egyébként nem rossz elképzelés, hogy világos falszínekben és alacsony bútorokban gondolkodnak. Ezzel eddig nincs is semmi baj mindaddig, amíg kórházat nem csinálunk a lakásunkból, és mindent ki nem fehérítünk a padlótól a mennyezetig.

Nem szabad félni a színektől. Ha nem kényes patikamérlegen egyensúlyozzuk ki a színeket, hanem be merjük vállalni, hogy egy-két szabályt igenis megszegünk, sokat nyerhetünk vele. Mi történik, ha a szoba egyik fala igenis erős vagy sötét árnyalatú? Mondjuk tűzvörös, tengerészkék vagy csokoládébarna. Nos, az előtte elhelyezett olcsó vagy régi bútorokról eltereli a figyelmet. Falfestésre nincs mód? Válasszunk egy színes, mintás szőnyeget hozzáillő kiegészítőkkel, ahogy ezen a képen is látható. Persze azért mértéktelen túlzásokba sem szabad esni.

3, FÜGGÖNYKÉRDÉS

Általános hiba, hogy a függönyöket közvetlenül az ablak fölül lógatják alá. Ezzel kifejezetten szűkítik a teret.

Ellenben ha a függönyt a mennyezetre - vagy közvetlenül alá - függesztjük, és egészen a padlóig engedjük lelógni, jótékonyan becsapjuk a szemet, továbbá tágítjuk a teret.

/Forrás: kiadoalberlet.hu/

------------------------------------------------------------------------------------------------------------------------------------

2018.06.05. Szakadék az ingatlanhirdetések és a valós árak között

Az ingatlan-eladók a hirdetési oldalak által kommunikált irreális hirdetési árakból indulnak ki, melyek ezáltal egyre magasabbá és magasabbá válnak.

Az ingatlanpiacon megjelenő lakástulajdonosokat mostanában egyre inkább félrevezetik a hirdetési árak és a szakértői nyilatkozatok. Ennek eredményeként az ingatlanok hirdetési árai indokolatlanul széles skálán kezdtek mozogni, és rengeteg az extrém mértékben túlárazott lakás – hívta fel a figyelmet Nagy Andrea, a Balla Ingatlan bel-budai és észak-budai irodáinak szakmai vezetője.

Ma nagyon sok olyan hirdetési felület működik a weben, amelyre mindenki szabadon és ingyen töltheti fel ingatlanhirdetéseit. Ezeken az oldalakon bárki, bármilyen, a realitástól elrugaszkodott áron hirdetheti az ingatlanját. Nem szorítja rá sem határidő, sem költség arra, hogy valóban vevőt szerezzen a lakására.

Tovább rontja a helyzetet, hogy ezek a hirdetési felületek átlagárakat számolnak és jelenítenek meg. Sőt, ha valaki új hirdetést szeretne feladni, még ajánlatot is adnak lakása, háza, telke javasolt értékesítési árára. Ezek a javasolt hirdetési árak természetesen az irreális hirdetési árak figyelembe vételével képződnek, és nagyon megtévesztik a tulajdonosokat. Az eladók nem ingatlanértékesítési szakemberek, nem adnak el és vesznek túl gyakran ingatlant, így nem látják a valós vételárakat. A felkínált árat a tulajdonosok értékbecslésnek gondolják, azt hiszik, erre alapozhatnak.

/Forrás: Pixabay.com/

Ezáltal viszont teljesen irreális igényeket támasztanak ingatlanjuk eladási árával szemben, ami aztán megjelenik egy újabb hirdetésben, amely már a következő megtévesztő, hirdetési oldalon megjelenő statisztika alapjául szolgál. Így gerjeszti ez a folyamat saját magát, és eredményezi azt, hogy a tulajdonosok nem a megfelelő árral kalkulálnak ingatlaneladás során.

Nem segíti a tulajdonosok és a vevők tisztán látását az sem, hogy a médiában az ingatlanpiacról túlnyomó részt olyan szakemberek nyilatkoznak, akik maguk nem vesznek részt a teljes értékesítésben, nincsenek ott a realizálódott szerződéskötéseken. Érthető tehát, hogy miért is olyan nehéz most a tulajdonosok számára az ingatlanközvetítő szakemberek által meghatározott, adott pillanatban reális eladási árakat elhinni.

Egyetlen ingatlanközvetítő sem tud az adott ingatlan megtekintése, felmérése, jogi helyzetének tisztázása nélkül reális értékesítési árat mondani. E nélkül csak az adott terület átlagárát lehet meghatározni az eladási árak statisztikája szerint, ami viszont messze állhat a valóságtól. Az ilyen átlagár szempontjából fontos tudni, hogy a város melyik kerületét, utcáit fedi le, illetve milyen kondíciókkal rendelkező ingatlanok (állapot, fekvés, emelet, közlekedés, stb.) figyelembe vételével alakult ki. Kicsit könnyebb a helyzet a típuslakások tekintetében – tehát például panellakásokat tekintve, melyekből gyakran több ezer található egy adott városrészben -, de a pontos árazáshoz ilyenkor is szükség lehet a megfelelő értékbecslésre.

Mivel egy adott ingatlan árát nagyok sok tényező befolyásolja, érdemes ezért szakemberhez fordulni, vele konzultálva az összes potenciális tényező figyelembe vételével meghatározni az eladási árat. De semmiképpen nem a hirdetési oldalakon megjelenő hirdetési ár-javaslatokból, átlagárakból kiindulni, mert azok egyrészt nem az eladási statisztikából képződnek, másrészt csak az átlagot mutatják be.

/Forrás: vg.hu/

------------------------------------------------------------------------------------------------------------------------------------

2018.02.22. Lakásvásárlás hitelből? 10 éve nem tettek ilyet a magyarok.

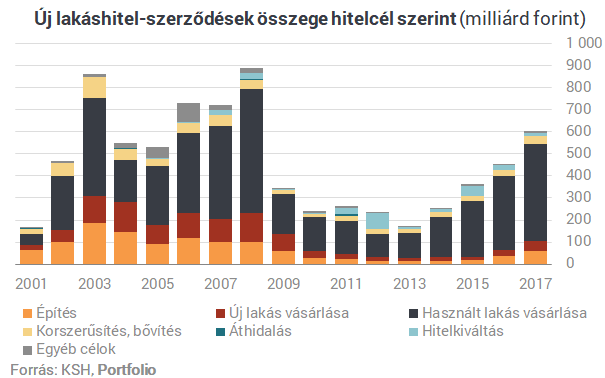

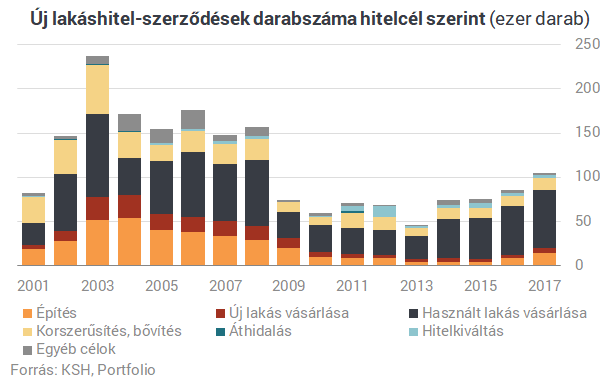

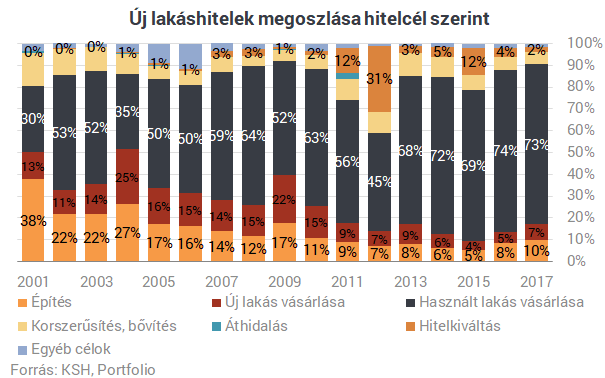

Egyre több lakást vásárlunk hitelből Magyarországon: a részben hitelből vett lakások aránya tavaly elérte a 48%-ot, amire 2005 óta csak egyszer, éppen tíz éve volt példa. A KSH ma közzétett lakáshitelezési adatai szerint az átlagos lakáshitelösszeg 8%-kal, a hitelfelvételek darabszáma pedig 23%-kal nőtt 2017-ben. Még mindig nagyon magas, 73% volt azoknak a friss lakáshiteleknek az aránya, amelyeket használt lakás vásárlására fordítottunk.

A Portfolio havi rendszerességgel beszámol az MNB lakossági hitelezési adatairól, legutóbb alábbi cikkünkben tettük ezt, felhívva a figyelmet, hogy átlépte a bűvös 70%-ot a hosszú kamatperiódusú hitelek aránya. Ehhez képest a Központi Statisztikai Hivatal (KSH) ma közzétett adatai főleg a darabszámra, az átlagos hitelösszegre, illetve a hitelnyújtók kilétére vonatkozóan mutatnak igazi újdonságokat.

Most kezdett félni a lakosság? Ilyen még nem történt a lakáshitelekkel. A KSH friss adatai szerint tavaly 642 milliárd forintnyi lakáscélú hitelt engedélyeztek a hitelintézetek, ami 35%-os növekedésnek felel meg 2016-hoz képest. A folyósítások értéke 33%-kal 605 milliárd forintra nőtt.

Megnéztük, ebből a növekedésből mennyi tudható be az átlagos hitelösszeg, illetve mennyi a darabszám növekedésének, és azt kaptuk, hogy az átlagos hitelösszeg 8%-kal 5,8 millió forintra, a darabszám pedig 23%-kal 105 ezer darabra emelkedett. A kettő együtt adott ki +33%-ot. Elsősorban tehát az hajtotta a lakáshitelek piacát, hogy többen vettünk fel lakáshiteleket, másodsorban viszont az is, hogy nagyobb összeget igényeltünk.

Messze nem minden lakáshitel megy lakásvásárlási célra, a 105 ezerből új lakást kevesebb mint 6 ezer, használt lakást pedig kevesebb mint 66 ezer darab lakáshitelből vásároltunk. Összegszerűen a lakáshitelek nagyobb aránya, 73%-a fordítódott azonban használt lakás vásárlására, ami közel van az egy évvel korábbi csúcshoz.

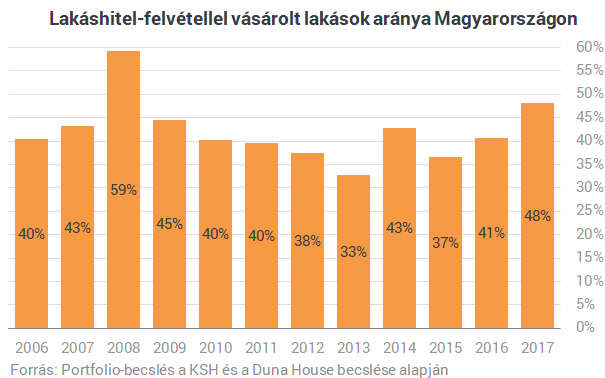

A rendelkezésre álló adatokból megbecsültük, hogy mekkora a részben lakáshitelből vásárolt lakások aránya Magyarországon, és a tavalyi évre 48% jött ki, vagyis a lakásvásárlások számának a felét sem éri el a lakáshitelfelvételek darabszáma. Mégsem olyan alacsony szám ez: csak 2008-ban volt ennél magasabb, legalábbis a 2006 elejéig visszatekintő statisztikánkban.

Részletesen elemezzük a lakáshitelek piacát szerdai konfenciánkon, jelentkezzen itt a rendezvényre:

ÁTTEKINTÉS|RÉSZLETES PROGRAM|ÁRAKJELENTKEZÉS

2016-ban a hitelintézetek által folyósított családi otthonteremtési támogatások száma 20 755, összege 47,4 milliárd forint volt, ehhez képest 2017 végére számuk kétötöddel (29 104-re), összegük 48%-kal (70,1 milliárd forintra) nőtt. A támogatásokat elsősorban használt, másodsorban új lakásokra vették igénybe (az esetek 58, illetve 40%-ában). A folyósított összegek megoszlását tekintve az arány eltolódik a nagyobb értékű újlakás-támogatások felé: a teljes összeg 35%-át fordították használt, 65%-át pedig új lakásra. Az egy folyósításra jutó átlagos összeg használt lakás vásárlása esetén 1,4, új lakás építésekor 3,0, új lakás vásárlásakor pedig 6,2 millió forint volt. A lakásbővítésre igénybe vett támogatások számának előfordulása csekély (1,9%), átlagos összegük 1,1 millió forint. A CSOK összegét közel négyötöd részben bankok folyósították, jelzálogbankokon keresztül közel 8, takarékszövetkezeteken át pedig 14% jutott el az igénylőkhöz - összegezte a KSH.

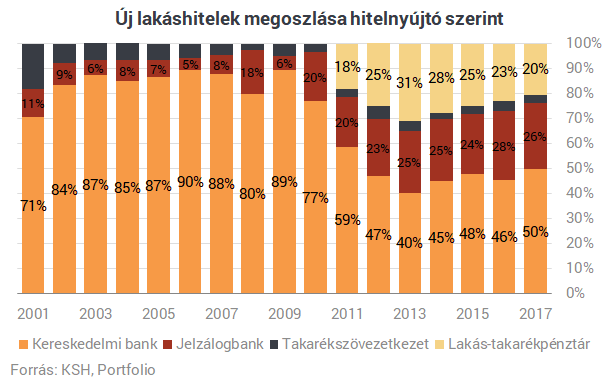

Az alábbi ábra látványosan mutatja, hogy folytatódott a lakás-takarékpénztárak (főleg Fundamenta) részesedésének a csökkenése a válság legnehezebb éveihez képest a lakáshitelezésben. A lakáskasszákhoz hasonlóan a takarékszövetkezetek részesedése is csökkent, mégpedig 4,1%-ról 3,5%-ra.

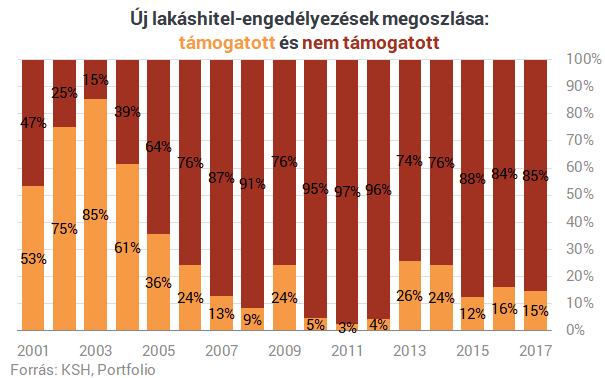

Az alacsony kamatkörnyezetben nincs nagy jelentősége a kamattámogatásnak. Ahol igazán nagy segítséget jelent, az a CSOK-hoz felvehető, fixen 3%-os kamatozású hitel lehetősége az új lakásba költöző, legalább 3 gyermekkel rendelkező családoknál. Összességében a kamattámogatott hitelek aránya az új lakáshiteleken belül mindössze 15% volt tavaly. Érdekesség, hogy 2003-ban még 85% volt az arányuk.

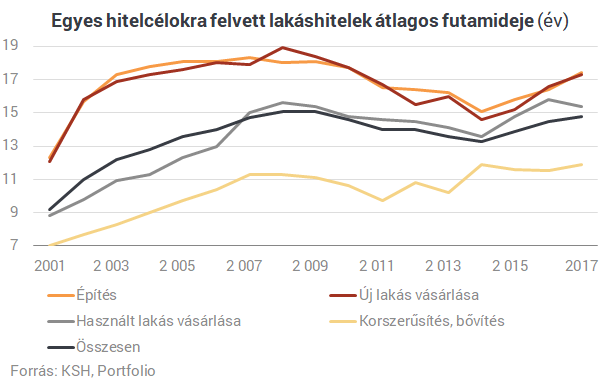

Minél jobban megy a lakáspiac, általában annál nagyobb kockázatot szokott vállalni a lakosság, ami a futamidő hosszabbodásán is tetten érhető. Tavaly 14,8 év volt a lakáshitelek átlagos futamideje, ezen belül az új lakásokra 17,3, a használt lakásokra pedig 15,4 éves átlagos futamidővel vettünk fel hitelt.

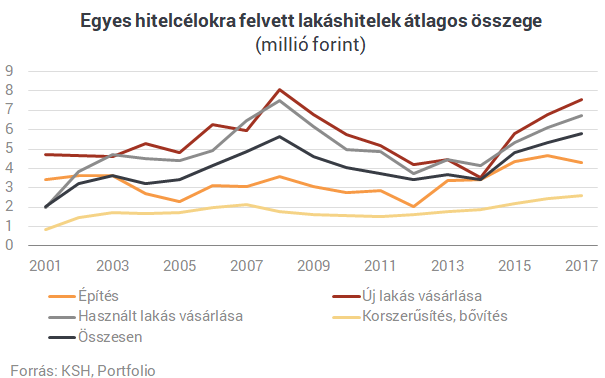

Az új lakás vásárlására felvett hitelek átlagösszege volt tavaly a legmagasabb, 7,6 millió forint. Nem véletlen: a budapesti és a megyeszékhelyen vásárolt lakások lehetnek itt felülreprezentálva. Minket is meglepett, hogy a házépítési célra felvett hitelek átlagösszeg viszont csak 4,3 millió forint volt.

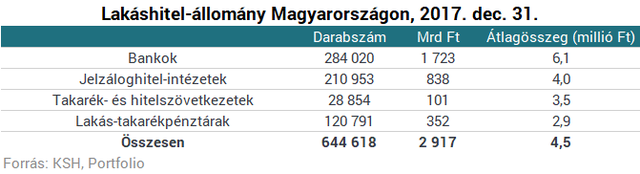

A KSH adatai szerint 2017 végén 2917 milliárd forintnyi lakáshitellel tartoztunk a hitelintézeteknek. A legnagyobb átlagösszeggel (6,1 millió) a kereskedelmi bankoknak, a legkisebbel (2,9 millió) pedig a lakás-takarékpénztáraknak. Az átlagos lakáshiteltartozás 4,5 millió forintra rúgott.

/Forrás: portfolio.hu/

------------------------------------------------------------------------------------------------------------------------------------

2018.02.22. 5 dolog, amit érdemes tudni a foglalóról.

Foglaló átadása legtöbbször ingatlan vásárlás esetén szokott előfordulni, de más szerződéses kötelezettségvállalás megerősítéseként is adhatnak foglalót a felek. A foglaló alkalmazásával a felek jelentős kötelezettséget vállalnak, ezért érdemes áttekinteni a foglaló legfontosabb jogi jellemzőit.

Szerződéses kötelezettségez kötődik

A foglaló mindig valamilyen szerződésben foglalt kötelezettségvállalás megerősítésére átadott pénzösszeg. Így foglaló átadására önmagában, anélkül, hogy egy szerződéshez kapcsolódna, nem kerülhet sor. Szintén nem lehet foglalót adni szerződés hiányában, kizárólag a jogszabály alapján fennálló kötelezettség megerősítésére.

A szerződésből egyértelműen ki kell tűnnie

A szerződésből egyértelműen ki kell tűnnie, hogy az átadott pénzösszeg foglalóként szolgál. Ennek hiányában a szerződéskötés előtt átadott pénz előlegnek minősül. A különbség jelentős, hiszen a szerződés meghiúsulása esetén az átadott előleg visszajár, függetlenül attól, hogy a meghiúsulásért ki a felelős.

Foglalót leggyakrabban a szerződéskor vagy azt megelőzően szoktak adni. A megelőzően átadott összegnél is lényeges, hogy magából a később kötött szerződésből is kiderüljön az összeg foglaló jellege. Nem kizárt a foglaló szerződéskötést követő átadása sem. Utóbbira tipikus példa, ha a foglalót a szerződéskötés után átutalással fizetik.

A foglaló a teljesítés meghiúsulásának szankciója

Ha a szerződéses kötelezettség teljesítése meghiúsul, a foglaló sorsa attól függ, hogy melyik fél felelős a meghiúsulásért. Ha az a fél felelős, aki a foglalót adta, akkor az adott foglalót elveszíti. Ha pedig a foglalót kapó fél a felelős, a kapott foglalót kétszeresen köteles visszatéríteni. Ha a meghiúsulásért egyik fél sem felelős, vagy mindketten felelősek, a foglaló visszajár. Abban az esetben, ha a szerződést teljesítik, a tartozás a foglaló összegével csökken. Azaz, például a foglaló az ingatlan vételárába beleszámít.

A szerződésszegés következményei alól nem mentesít

Az adott foglaló elveszítése, vagy a kapott foglaló kétszeres visszatérítése nem mentesíti a szerződésszegő felet a további következmények alól. Így például, ha az eladó miatt hiúsul meg az ingatlan szerződés szerinti átruházása, és emiatt a kapott foglalót kétszeresen visszafizeti, ez még nem mentesíti a tulajdonjog átruházása alól, ha a vevő ezt kívánja. Ebben az esetben természetesen vevőt a vételár fizetési kötelezettség továbbra is terhelni fogja.

A foglaló összege

A foglaló összege a felek megállapodásától függ. A szerződési gyakorlatban rendszerint a szerződési érték 10%-ának megfelelő foglalót szokták alkalmazni. A foglaló összege ennél magasabb is lehet, azonban a bíróságnak joga van arra, hogy a túlzott mértékű foglaló összegét a fél kérelmére mérsékelje. Az adott ügy körülményei, a szerződés értéke, a kötelezettségvállalás jellege alapján dönti el a bíróság, hogy túlzott-e a foglaló mértéke.

/Forrás: Dr. Szabó Gergely Ügyvéd/

------------------------------------------------------------------------------------------------------------------------------------

2018.02.22. KÖRNYEZETTUDATOSSÁG EGYENLŐ KÖLTSÉGHATÉKONYSÁG - EZ AZ!

Mi van? Miről van szó? Észszerű energiafogyasztás, észrevétlen spórolás, kevesebb szemét. Ja, így már értem!

Nem könnyen érthető szavak, mégse olyan nehéz eleget tenni nekik, mint ahogy az elsőre tűnik.

Sokan azt mondják, nem érnek rá ezekkel foglalkozni, pedig alábbi hat tipp betartásával sok energiát és pénzt spórolhatunk, ezért érdemes mindenkinek megszívlelni.

1) Váltson energiahatékonyra

A LED izzók és a kompakt fénycsövek ugyan kicsit drágábbak, de mivel sokkal kevesebbet fogyasztanak, mint a hagyományosak, ezért érdemes átállni.

A környezetbarát légkondícionálókkal ugyanez a helyzet. Beruházásigényes, de idővel megtérül a befektetés az új berendezés költséghatékonyabb működése miatt.

Akár más elektromos nagyfogyasztó esetében is nézzük meg, mennyivel energiahatékonyabb az új, és váltsunk, ha spórolni tudunk velük!

Ugyanakkor egy mennyezeti ventilátorral és nyitott ablakokkal is sok esetben meg lehet oldani a levegő mozgatását.

Engedjünk be annyi természetes fényt a takásba, amennyit csak lehet, és ne égessük nappal a lámpákat, ha nem muszáj.

2) Papírtörlő használata

Takarításhoz papírtörlőt használni pocsékolás és pénzkidobás is egyben. A szövet törlőkendők ugyanúgy megteszik. Sűrűn öblítse őket, és takarítás után mossa ki, ha már piszkosak. Egy régi póló is alkalmas a feladatra, nem is kell pénzt adni értük.

3) Szárítógép helyett ruhaszárítás

Bár a szárítógép télen hasznos találmány, ami jelentősen megkönnyíti az ember életét, azonban ez a háztartási berendezés rengeteget fogyaszt.

A teregetés sokkal jobb megoldás, noha lassabb, de ezt is fel lehet turbózni egy ventilátorral.

4) Felültöltős helyett elöltöltős

Tudta, hogy a felültöltős mosógép sokkal több energiát fogyaszt, mint az elöltöltős? Ha teheti, váltson elöltöltősre, hosszú távon sokkal jobban jár.

5) Áramtalanítás

Sok elektromos berendezés fogyaszt még kikapcsolt állapotában is (standby) áramot - legyen szó akár számítógépről vagy TV-ről. Ha a hosszabbítókat és elosztókat áramtalanítjuk, akkor a villanyszámlánk is karcsúsodni fog.

6) Kerüljük az energiapocsékolást!

LED izzók és kompakt fénycsövek esetén sem lesz kevesebb a villanyszámla, ha állandóan ég lámpa. Kapcsoljuk le a villanyt, amikor nem vagyunk bent a helyiségben vagy napközben.

Éjjel rendkívül hangulatos lehet a gyertyafényes vacsora vagy közös fürdés a szerelmünkkel - mécsesek társaságában.

Sok kicsi sokra megy. Ahhoz, hogy a számlán is látszódjon a spórolás, adjunk magunknak néhány hónapot. Addig is igyekezzünk, hogy folyamatosan alkalmazzuk a fentieket, és minél hamarabb szokássá tegyük őket.

/Forrás: https://csaladihazak.hu/hirek/

------------------------------------------------------------------------------------------------------------------------------------

2018.01.04. Amit a lakásbérleti jog folytatásáról kell tudni!

Ki jogosult a lakásbérleti jog folytatására?

A lakásbérleti szerződés a bérlő halála esetén rendszerint megszűnik, mivel a bérlő örököse a lakásbérleti jogot nem örökli. Azonban meghatározott feltételek fennállása esetén lehet olyan, lakásbérleti jog folytatására jogosult személy, aki a bérletet az elhunyttal azonos feltételek mellett folytathatja. Kik lehetnek jogosultak a lakásbérlet folytatására és milyen feltételekkel?

A lakásbérleti jog folytatása tartási szerződés esetén

A lakásbérleti jog folytatásának egyik esete a bérlővel kötött tartási szerződés. A tartási szerződés leggyakoribb esete, hogy a tartás ellenértékéül a tulajdonában lévő ingatlant adja az eltartott. Azonban előfordulhat az is, hogy az eltartott az őt megillető lakásbérleti jogot adja a tartás ellenértékéül. Ha eltartott az őt megillető bérleti jog folytatása fejében kötött tartási szerződést, akkor az eltartott halála esetén az eltartó a lakásbérletet folytathatja, meghatározott feltételek fennállása esetén.

A lakásbérlet folytatása ellenében kötött tartási szerződés esetén, az eltartó a bérleti jogot akkor folytathatja, ha három feltétel fennáll. Első feltétel, hogy a tartási szerződéshez a bérbeadó írásban hozzájárult. Második, hogy az eltartó a szerződésben vállalt tartási kötelezettségét teljesítette. További feltétel, hogy a bérbeadói hozzájárulástól a bérlő haláláig legalább 1 év teljen el. Ha a bíróság a tartási szerződést időközben életjáradéki szerződéssé átalakította, akkor feltétel, hogy az eltartó ; az életjáradék fizetési kötelezettségének eleget tegyen.

Mint látható, a lakásbérleti jog folytatására nem az örökös jogosult, hanem meghatározott feltételek mellett az eltartó. Ez a személy persze lehet olyan is, aki egyébként örökösnek minősül, de nem az öröklés jogosítja a tartási szerződés folytatására.

Fontos tudni, hogy a lakásbérlet folytatása fejében kötött tartási szerződés megkötése után a felek a lakásba más személyt - kiskorú gyermekük kivételével - a másik fél írásbeli hozzájárulásával fogadhatnak be.

A bérbeadó írásbeli hozzájárulása alapvető feltétele az említett tartási szerződésnek. Önkormányzati bérlakás esetén a bérbeadó önkormányzat megtagadhatja a tartási szerződéshez való hozzájárulását, ha a szerződő felek életkora vagy egyéb körülményei alapján a bérlő tartásra nem szorul, illetőleg az eltartó a tartásra nem képes.

Lakásbérlet folytatása önkormányzati bérlakás esetén

Önkormányzati bérlakás esetén nem csak akkor van lehetőség a lakásbérleti jog folytatására, ha a bérlő erre vonatkozó tartási szerződést kötött. Ugyanis önkormányzati bérlakás esetén az a személy, akit a bérlő a bérbeadó hozzájárulása nélkül fogadhat be a lakásba, a lakásbérleti jog folytatására jogosult, ha a bérlő a lakásba befogadta és a bérlő halálakor életvitelszerűen a lakásban lakott.

A Lakástörvény lehetővé teszi, hogy az önkormányzati bérlakásba a bérlő a bérbeadó írásbeli hozzájárulása nélkül is befogadja házastársát, gyermekét, befogadott gyermekének a gyermekét, valamint szülőjét. E személyek jogosultak tehát az önkormányzati lakás bérletére vonatkozó jog folytatására, ha az illetőt a bérlő a lakásba befogadta és halálakor életvitelszerűen a lakásban lakott. Ebben az esetben tehát nem feltétel a tartási szerződés. Ilyenkor sem szükségszerűen a bérlő örököse lesz a lakásbérlet folytatására jogosult, és az &oum l;rökösi viszony nem is előfeltétel. Például, lehetséges, hogy a bérlő gyermeke az örökös, de a bérlő által befogadott szülő jogosult a bérlet folytatására.

Lakásbérlet folytatása több jogosult esetén

Ha az említettek közül többen is jogosultak a lakásbérleti jog folytatására, eltérő megállapodásuk hiányában a bérleti jogot a következő sorrend szerint folytatják: a bérlő házastársa, gyermeke, befogadott gyermekének a gyermeke, szülője. Ha pedig egy sorban többen is jogosultak a lakásbérlet folytatására (például, ha a bérlőnek több gyermeke van), akkor ők bérlőtársként folytathatják a bérleti jogot, ha másképp nem állapodtak meg.

Felmerülhet a kérdés, hogy ki folytathatja a lakásbérletet, ha van olyan személy, aki eltartóként jogosult és van olyan személy is, aki a lakásba befogadottként jogosult ugyanerre. Ebben az esetben a lakásbérleti jogot az eltartó folytathatja, ha másképp nem állapodnak meg.

Ki kell emelni, hogy aki a lakásbérleti jogot folytatja, köteles a lakáshasználatot változatlan feltételek mellett továbbra is biztosítani azok részére, akik a bérlő halálakor jogszerűen laktak a lakásban.

/Forrás: Dr. Szabó Gergely Ügyvéd/

------------------------------------------------------------------------------------------------------------------------------------

2017.12.06. Hogyan lehet szabályosan felmondani a lakásbérleti szerződést?

Lakásbérlet esetén szükség lehet arra, hogy akár a bérbeadó, akár a bérlő a bérleti szerződést felmondással megszüntesse. A felmondás akkor számít jogszerűnek, ha megfelel a törvényi rendelkezéseknek is. Ellenkező esetben könnyen előfordulhat, hogy a bérleti szerződés felmondása jogellenes lesz. Ezért érdemes tudni, miként szüntethető meg a lakásbérleti szerződés.

Rendes felmondás

Rendes felmondásra a törvény szerint határozatlan időre szóló bérleti szerződés esetén van lehetőség. Ez nem jelenti, hogy a felek határozott idejű bérleti szerződés esetén ne köthetnék ki a szerződésben a rendes felmondás jogát. Azonban, ha ezt nem teszik, akkor a törvény alapján nem illeti meg őket a rendes felmondás joga határozott idejű bérlet esetén.

Rendes felmondással bármelyik fél indokolás nélkül megszüntetheti a lakásbérleti szerződést. Ha a rendes felmondás a tárgyhó 15. napjáig közlésre kerül, akkor a bérletet a következő hónap végével kell felmondottnak tekinteni. Ha e felmondási határidőt nem tartják be, akkor a lakásbérlet a felmondás közlését követő második hónap végén szűnik meg.

Ez utóbbi szabályok azt jelentik, ha például június 15. napján közöl rendes felmondást a bérbeadó, akkor a bérleti szerződés július 31-gyel szűnik meg. Ha viszont június 16. napján közli a felmondást, akkor augusztus 31. napjára kell felmondottnak tekinteni a szerződést.

Felmondás a lakbér nem fizetése miatt

A lakásbérleti szerződés felmondásának egyik leggyakoribb oka, hogy a bérlő nem fizeti a lakbért. Erre az esetre a Lakások és helyiségek bérletére szóló törvény külön rendelkezéseket tartalmaz.

Ha a bérlő a lakbért határidőben nem fizeti meg, a bérbeadónak - a következményekre figyelmeztetéssel - a fizetése írásban kell felszólítania. Ha a bérlő a felszólításnak 8 napon belül nem tesz eleget, a bérbeadó további 8 napon belül írásban felmondással élhet. Ha a bérbeadó e szabályok megsértésével mond fel, például nem figyelmeztet a következményekre, vagy a 8 napos fizetési határidő elteltét követő 8 napon túl mond fel, akkor felmondása nem lesz jogszerű. A jogellenes felmondás következménye, hogy a lakásbérleti szerződés nem szűnik meg, így a bérlőnek nem kell elhagynia az ingatlant. Ebben az esetben a felmondási procedúrát meg kell ismételni.

Felmondás egyéb szerződésszegés miatt

A lakbér nem fizetésén kívül más szerződésszegés is előfordulhat, ami miatt a bérleti szerződés felmondásának lehet helye. Előfordulhat például, hogy a bérlő a lakbért fizeti, azonban egyéb fizetési kötelezettségeinek nem tesz eleget, például nem fizeti a közüzemi díjakat. Természetesen ebben az esetben is helye van a bérleti szerződés felmondásának. Ha a bérbeadó a bérlőt megfelelő határidő tűzésével és a következményekre való figyelmeztetéssel a fizetésre felszólította, de a bérlő a határidő elteltéig sem fizetett, a bérbeadó a szerződést felmondhatja.

Másik esetkör, ha a bérlő vagy a vele együttlakó személy magatartása olyan, hogy a bérbeadóval vagy a szomszédokkal szemben az együttélés követelményeivel kirívóan ellentétes magatartást tanúsít. Ebben az esetben a bérbeadónak a magatartás megszüntetésére a tudomására jutástól számított 8 napon belül írásban kell felszólítania a bérlőt, a következményekre való figyelmeztetéssel. Ennek eredménytelensége esetén 8 napon belül írásban kell közölni a felmondást. A felmondási idő legalább 15 nap, azzal hogy a bérbeadó a felmondást követő h&o acute;nap utolsó napjára mondhatja fel a szerződést. Ha viszont a kifogásolt magatartás olyan súlyos, hogy a bérbeadótól a szerződés fenntartását nem lehet elvárni, akkor előzetes felszólítás nélkül mondható fel a lakásbérleti szerződés. A felmondást ebben az esetben a tudomásszerzéstől számított 8 napon belül kell közölni.

A fentiekkel azonos a felmondás módja akkor, ha a bérlő a lakást vagy a közös használatra szolgáló területet nem rendeltetésszerűen vagy nem szerződésszerűen használja.

Természetesen a bérlőnek is joga van arra, hogy a lakásbérleti szerződést felmondja, ha a bérbeadó megszegi a szerződésben vagy jogszabályban előírt kötelezettségeit. Ilyen eset lehet, ha például a bérleményt a bérlőnek nem adja birtokába, vagy nem gondoskodik az épület karbantartásáról, vagy a vezetékrendszer meghibásodása esetén a javításról nem gondoskodik. A bérbeadó szerződésszegése esetén a bérlő felmondhatja a szerződést, ha a bérbeadó előzetes felszólításra sem teljesíti a kötelezettségét.

------------------------------------------------------------------------------------------------------------------------------------

2017.11.14. SZUPER PANELEK 20 MILLIÓ FORINT KÖRNYÉKÉN

A Fehérvári úton, Újpesten, Újpalotán, a Pöttyös utca környékén és a III. kerületben is kiváló állapotú paneleket lehet vásárolni 20 és 25 millió forint közötti áron. Mutatunk néhány szuper vételi lehetőséget az aktuális kínálatból.

Tovább dübörög az ingatlanpiac, egyre feljebb kúsznak a négyzetméterárak, és tartósnak tűnik a panel technológiával épült lakások újkori virágzása is, ami a népszerűséget illeti.

Sokat nyom a latban, hogy rengeteg háztömböt leszigeteltek az elmúlt években, és megtörtént a nyílászárók cseréje, de nyilván szerepe van ebben a folyamatban a panelek árelőnyének is.

Mert bár a négyzetméterárak itt is fokozatosan emelkednek, jóval alacsonyabb szintről indultak, mint a téglalakások, és még most is sokkal olcsóbbak azoknál.

Most megnéztük, milyen lehetőségek közül válogathat, aki hitellel vagy anélkül 20-25 millió forint közötti összeget szánna lakásvásárlásra, és nem veti el a panelbe költözés esélyét sem.

Nos, legalább 50, de inkább 60-70 négyzetméteres, gyönyörű állapotú ingatlanokat találtunk ebben az árkategóriában, zömében panelprogram keretében felújított háztömbben, ráadásul Budapesten.

A József Attila lakótelep belső részén, a Pöttyös utcánál 24,8 millió forintért kínálják ezt a dupla erkélyes 68 négyzetméteres, 3 szobás felújított lakást egy panel programban részt vett házban.

Újpalotán, a XV. kerület közkedvelt részén eladó csendes, parkos környezetben ez a 2+1 félszobás, 64 négyzetméteres, loggiás ingatlanszintén panelprogramos házban. Az irányár 19,9 millió forint.

A III. kerületi Kaszásdűlő utcában ez az 5. emeleti 51 négyzetméteres lakás tűnik ki a kínálatból 21,8 millió forintért. Kamerával felszerelt lépcsőház, új nyílászárók, klíma, külön nyíló szobák, szintén panelprogram keretében felújított és leszigetelt ház.

Albertfalván, a XI. kerületben 24,9 millió forintért kínálják ezt a 2 + 2 félszobás panelt. A lakás felújított, két légkondicionálóval felszerelt, műanyag nyílászárókkal és részben új radiátorokkal rendelkezik. Egy beépített erkély és bérelt pincehelyiség is tartozik az ingatlanhoz.

Újpesten 73 négyzetmétert is kaphatunk 24,9 millió forintért. Ez a lakás egy négyemeletes ház legfelső szintjén van, és rengeteg extrával rendelkezik: több ponton záródó, fémkeretes biztonsági ajtó, rézszálakkal fugázott járólap, hűtő-fűtő klímák, egyedi kialakítású, mennyezetig csempézett fürdőszoba, távleolvasós vízórák, új fűtőtestek, minden ablakon redőny, a nyugati oldalon lévő szobánál hővédő fóliával szerelve.

/Forrás: otthonterkep.blog.hu/

------------------------------------------------------------------------------------------------------------------------------------

2017.11.03. 3 STÍLUS, 3 ELKÉPESZTŐ LUXUSLAKÁS

Egy lakás stílusát nagyrészt a lakó ízlése, illetve a rendelkezésre álló tér jellemzői határozzák meg. Mai bejegyzésünkben 3 kedvelt vonulatot mutatunk be, melyeket kacsalábon forgó, méregdrága eladó lakásokkal illusztrálunk.

A déli temperamentum és természetesség sokak számára igen vonzó, így otthonukat is ezekkel a stílusjegyekkel ruházzák fel. Habár az irányzat itthon már kissé elcsépeltnek tűnhet, mégis egy ízléses, jól eltalált kialakítás a mai napig magával ragadó lehet.

Lapos dőlésszögű tetők (bár a villáknál nem kötelező), kőburkolatok, kovácsoltvas díszítések és zsalugáterek - ezek azok, melyek elengedhetetlenek egy igazi mediterrán ház esetén. Fontos azonban megjegyezni, hogy a mediterrán stílus igen szerteágazó, így nem mindegy, hogy a provance-i, görög, spanyol vagy a toszkán vonulat mellett tesszük le a voksunkat.

A toszkán stílus eklatáns példája ez a 10 szobás budaörsi csodavilla, melyet potom 319 millió forintért dobtak piacra.

Csillogó és fémes

A modern stílus egyik kedvelt vonulatát képviseli ez a 165 négyzetméter alapterületű eladó otthon a Belgrád Rakparton.

A megcsillanó részletek, a fényes kiegészítők és az arany szín az exkluzivitást hivatott hangsúlyozni. Az irányzat tipikus jegye a mennyezetvilágítás, melyet gyakran egészítenek ki mutatós belógó lámpatestekkel.

A klasszikus

Ha van olyan irányzat, ami sosem megy ki a divatból az bizony a klasszikus, mely univerzális jegyeivel az idősebb és a fiatalabb korosztályt is képes elnyerni. A klasszikus vonalat követő otthonokban jellemzően a fa burkolatok és berakások dominálnak, a tágas ablakokat pedig szinte minden esetben óriási drapériák keretezik.

Így van ez ebben az újlipótvárosi luxuslakásban is, melyben a kiváló minőségű olasz tömör diófabútorok mellett az antik darabok is helyet kaptak.